Predicción de la Volatilidad de los Precios

del Petróleo Mexicano: CGARCH

Asimétrico con Distribuciones

Normal y Laplace

Predicting Price Volatility of Mexican Petroleum: Asymmetric

CGARCH with Normal and Laplace Distributions

Raúl de Jesús Gutiérrez*, Edgar Ortiz.**

Resumen

Uno de los problemas

asociados con las exportaciones petroleras es la volatilidad de sus

precios cuyo comportamiento se ha caracterizado

por grandes desplomes en las últimas

décadas. Este comportamiento se ha convertido en un crucial factor determinando la inestabilidad y falta

de crecimiento económico de países emergentes

cuyos ingresos dependen sustancialmente de sus ingresos petroleros. Este es el caso de México. Este trabajo predice

la volatilidad de de

los rendimientos de los precios

de los petróleos mexicanos de exportación Maya

e Istmo aplicando un modelo

GARCH extendido y dos supuestos de distribución condicional durante el perído1989 a 2012.

Los resultados se someten a la prueba estadística de Diebold-Mariano.

Palabras clave: Petróleo crudo, Predicción de la volatilidad, Distribución de Laplace, Prueba

de Diebold-Mariano.

Abstract

One of the problems

associated with oil exports

is the price volatility, whose behavior was characterized by large crashes

in recent decades. This behavior has become

a crucial factor determining the instability and lack of economic

growth in emerging

countries whose incomes

are substantially dependent on its oil revenues. This is the case of Mexico. This work predicts

volatility of returns of prices of Mexican export

petroleum Maya and Istmo applying an extended GARCH and two

cases of conditional distribution during the period 1989

to 2012. The results were

subjected to statistical Diebold-Mariano test.

Keywords: Crude Oil, Predicting volatility Laplace distribution, Diebold-Mariano

test.

Clasificación JEL: Q40, C32, C52, E30.

* Dr. Raúl

de Jesús Gutiérrez. Facultad de Economía. Universidad Autónoma del Estado de México.

** Dr. Edgar Ortiz. Facultad de Ciencias Políticas y Sociales Universidad

Nacional Autónoma de México

Artículo Recibido: 15 de febrero del 2014 Artículo

Aceptado: 25 de abril de 2014

1. Importancia de la volatilidad internacional de los precios del petróleo

La apertura económico-financiera implementada por muchos países a

fin de fomentar su competitividad al igual que la penetración de

sus productos a los mercados internacionales no ha sido del todo benéfica para el caso de las economías emergentes exportadoras de materias primas.

Sus exportaciones han estado sujetas

a frecuentes turbulencias que han desestabilizado sus ingresos lo que a su vez ha sido el mecanismo de contagio para

generar crisis generalizadas de sus economías. Esta situación, desafortunadamente se ha convertido en un ciclo recurrente; eventos de carácter

climático, capacidad de refinería

y acuerdos institucionales internacionales para recortar la producción global han transformado el equilibrio económico

a nivel mundial. Sin embargo, no solo el comportamiento

cíclico desfavorable de los precios de las materias

primas ha sido “causante” de la desproporcionada

inestabilidad y falta de crecimiento de estos

países. Causa

fundamental ha sido la incapacidad de sus gobiernos

para formular políticas alternativas de crecimiento

para sus economías. Particularmente los

países en vías de desarrollo exportadores de

petróleo han desarrollado una dependencia persistente en el comportamiento de los precios de petróleo internacionales: la bonanza

económica caracteriza

sus economías si los precios del petróleo son altos y caracterizados por cierta

estabilidad; sus economías se sumen en graves crisis como resultado de

precios del petróleo desfavorable y volátil.

Sus políticas económicas no han trascendido estas tendencias. En primer lugar es

preciso que en estos países se modele y prediga el

comportamiento de los precios internacionales del petróleo;

en segundo lugar deben enfatizar,

por ejemplo, políticas

de innovación y creación

tecnológica; esta es la respuesta idónea y de largo

a una economía de la innovación; si es preciso modelar y predecir la volatilidad de los precios internacionales del petróleo, muy especial para el

caso de México

que hacia el año 2050 apunta a ser

la octava economía

mundial.1

Recientemente, múltiples estudios ha analizado las características de la volatilidad dinámica a través de los tradicionales modelos ARCH y GARCH y sus variantes

asumiendo innovaciones normales condicionales (Engle,

1982; Bollerslev, 1986; Kang et al., 2009). Sin embargo, la evidencia empírica

ha demostrado que el patrón típico de las variaciones en los precios del

petróleo es no estacionaria, más picuda alrededor de la media, altamente volátil,

y caracterizado por colas pesadas. Así, solo reconociendo las características de leptocurtosis y del efecto

de las colas pesadas

es posible obtener

estimar y predecir la volatilidad condicional con la mayor robustez estadística posible. La literatura sugiere la adopción de distribuciones de colas pesadas en la estructura GARCH.

Entre las alternativas distribucionales propuestas, la distribución

de errores generalizada, t-student simétrica y sesgada han sido empleadas

para explicar las características no-normales de los rendimientos o innovaciones en el sector energético.

Otra alternativa a la distribución normal, y que no

ha sido

aplicada a los precios y rendimientos del petróleo, en particular

en relación a los mercados de

alto contenido de azufre

se refiere a la distribución de Laplace,

también conocida como distribución doble exponencial en la literatura económica-financiera. Esta distribución se caracteriza por tener

colas más pesadas que la normal

a pesar de carecer de un

parámetro de forma específico o grados

de libertad como en el caso de las distribuciones t-student y de errores generalizada.2 En conjunto

con los modelos

GARCH, el supuesto distribucional de

Laplace ha

plazo para responder y aprovechar los retos de la

globalización caracterizada por ser una sociedad

del

conocimiento y de la información y del desarrollo tecnológico. Así, la estabilidad económica de estos países es un paso obligatorio para fomentar su paso

1 PWC, The World in 2050. The BRICs and Beyond:

Prospects, Cha- llenges and Opportunities. 2013.

Estimaciones del PIB en términos

de paridad del poder adquisitivo.

2 La distribución de Laplace es un caso particular de la distribución hiperbólica cuando

la curtosis es igual a 6. Para más detalles, véase Bibby y Sorensen (2003).

sido utilizado en

la modelación de la naturaleza de las colas de la distribución de rendimientos para los índices

S&P500, Nikkei 225 y S&P/TSX3 (Granger y Ding, 1995; Mittnik et al., 1998; Baker et al., 2008).

En cuanto a la

estimación y predicción de la volatilidad cabe resaltar un problema de los modelos GARCH

tradicionales: la presencia

de diferentes grados de persistencia o memoria

larga. Este hecho

afecta la eficiencia de la estimación y predicción de la volatilidad en los precios

del petróleo crudo ya

que afecta los niveles en la estructura de la volatilidad condicional,

atribuido a que los choques en el mercado tienden

a desaparecer a una tasa hiperbólica, la cual es más lenta que el decaimiento exponencial de los choques en los modelos GARCH simétricos y asimétricos que analizan la dinámica de la volatilidad en el corto plazo (Baillie et al., 1996). Adicionalmente, es importante considerar que la presencia de persistencia es un factor

fundamental en diversas aplicaciones financieras, particularmente en la medición

del riesgo en el contexto del VaR, la selección

de portafolios de inversión, en el diseño

de estrategias de cobertura y la valuación de activos y opciones, dada su fuerte relación

con la predictibilidad de la volatilidad condicional.

No obstante

la investigación relacionada con la predicción de la volatilidad del

petróleo es limitada.

El presente trabajo contribuye a sobreponer tal restricción. En

primer lugar, identifica las características

empíricas comunes de la volatilidad de los rendimientos del petróleo,

introduciendo una descomposición

en su estructura para distinguir los

efectos en los

componentes de corto

y largo plazos a través

de un modelo CGARCH asimétrico o de dos componentes

(ACGARCH), adoptando dos diferentes

distribuciones condicionales para

las innovaciones: normal y de Laplace. En segundo lugar, utiliza

los precios diarios

de dos tipos de petróleo mexicano

(Maya e Istmo) para el análisis de la dinámica

de la volatilidad cubriendo el periodo del 2 de enero de1989 al 31 de diciembre de 2012. En tercer

lugar, para

3 Indice accionario de la Bolsa de Toronto.

el análisis de la

evaluación de la capacidad predictiva de los

modelos CGARCH asimétricos bajo los diferentes supuestos distribucionales, se comparan a una familia

de modelos GARCH (estándar,

EGARCH, GARCH-GJR, APARCH y

CGARCH

simétrico) utilizando tres funciones de pérdidas robustas para diferentes periodos de predicción que van de 1, 5 y 20 días. Asimismo, la validación de la significancia estadística de la predicción óptima del modelo benchmark

se lleva a cabo mediante la prueba de Diebold y Mariano

(1995), utilizando el periodo del 2 de enero

de 2008 al 31 de diciembre de 2012. Cabe resaltar

que este periodo es relevante para el análisis

de la predicción óptima

de la volatilidad fuera de la

muestra, dado que incluye a eventos importantes como la gran recesión

de 2008-2009 originada por la crisis hipotecaria

subprime y la crisis de deuda soberana de la zona

euro de 2010-2012.

2.

Petróleo

y la Economía Mexicana

México

ha perdido importancia como exportador

de petróleo. Su

posición mundial antes de la presente década siempre

se encontraba entre los primeros diez lugares.

Actualmente, como se indica en el Cuadro

1, se ubica en la posición

16, exportando en 1912 un promedio 1,511,000 barriles de crudo

por día, una posición distante del primer lugar

perteneciente a Arabia Saudita país que exporta

7,635,000 barriles de petróleo por día. Esta caída está relacionada con una notable baja en su producción petrolera, aunado a una

sensible baja en sus reservas, profundizando su débil competitividad pues su

petróleo se caracteriza por un alto contenido de azufre. Según Petróleos

Mexicanos la producción de crudo llegó desde 1997 a un pico de 3, 333,000

barriles diarios en 2005; desde entonces ha seguido un patrón decreciente

culminando en 2012 con 2,538

millones de barriles

por día en 2012, una disminución de casi 24 por ciento.4 De acuerdo con las estadísticas de energía mundial

4 Pemex, Mexico’s Energy

Reform & Pemex

as a State Productive Enterprise. Pemex 2014. www.pemex.co.

de British Petroleum

(2012), las reservas de México se estiman

en 11.4 billones de barriles, mismas que han disminuido desde 1991 cuando alcanzaron los 50.9

billones de barriles, y que lo sitúan en el lugar 18

a nivel mundial por debajo de Brasil, China, Angola y Argelia.

El bajo desempeño de la economía en gran medida ha estado asociado con los decrecientes patrones en la producción y exportación de crudo.

Desde su nacionalización en 1938, el petróleo ha jugado un papel clave en el crecimiento de la economía de México. Paradójicamente el auge en la producción y exportaciones petroleras iniciado en la década de 1970 fue prometedor; sin embargo esta palanca de desarrollo

se baso en un alto precio

del petróleo y un desproporcionado endeudamiento externo. La baja de los precios del petróleo a principios

de la siguiente década y el alza en las tasas de interés internacionales terminaron con este esquema

de desarrollo que no obstante

no ha cambiado desde

entonces. Así la industria petrolera continua jugando un papel clave en la economía.

En el período 2001-

2011 la participación de las exportaciones petroleras y sus productos derivados en el Producto Interno

Bruto se ha incrementado de 2.5 por ciento a 5.0 por ciento; los ingresos petroleros se han incrementado de US$ 13,231 a US56,385

millones de dólares. Sin embargo, la dependencia y

vulnerabilidad de la economía del país se ha incrementado, primordialmente porque el presupuesto nacional depende de

un 32 a un 35% de los excesivos impuestos

cargados a la paraestatal. De hecho, la alta persistencia en la volatilidad es una de las típicas características en los precios del petróleo

desde principios de la década de los noventa. Por lo que la adopción

de modelos econométricos basados en procesos

de innovaciones de colas pesadas es de vital importancia en la generación de información más completa de la estructura de la volatilidad, y que puede contribuir

en el diseño de mejores

políticas para reducir la incertidumbre y la exposición al riesgo

en la economía nacional.5

5 La Reforma Energética aprobada en 2013 pretende

sobreponer éstos problemas. No obstante, el futuro de la industria

petrolera es incierto por lo que es preciso

prevenir futuros riesgos

identificando el

comportamiento volátil de los precios del petróleo.

Cuadro

1

|

POSICIÓN

(2012)

|

PAÍS

|

EXPORTACIONES

(BARRILES/DÍA)

|

|

1

|

Arabia Saudita

|

7,635,000

|

|

2

|

Rusia

|

5,010,000

|

|

3

|

Irán

|

2,523,000

|

|

4

|

Emiratos Árabes

Unidos

|

2,395,000

|

|

5

|

Noruega

|

2,184,000

|

|

6

|

Irak

|

2,170,000

|

|

7

|

Kuwait

|

2,127,000

|

|

8

|

Nigeria

|

2,102,000

|

|

9

|

Canadá

|

1,929,000

|

|

10

|

Estados Unidos

|

1,920,000

|

|

11

|

Venezuela

|

1,871,000

|

|

12

|

Países Bajos

|

1,871,000

|

|

13

|

Angola

|

1,851,000

|

|

14

|

Argelia

|

1,694,000

|

|

15

|

Libia

|

1,580,000

|

|

16

|

México

|

1,511,000

|

|

17

|

Kazajistán

|

1,390,000

|

|

18

|

Singapur

|

1,374,000

|

|

19

|

Reino Unido

|

1,311,000

|

|

20

|

Corea del Sur

|

1,100,000

|

|

21

|

Qatar

|

1,038,000

|

|

22

|

India

|

825,000

|

|

23

|

Brasil

|

801,200

|

|

24

|

Azerbaiyán

|

651,900

|

|

25

|

Malasia

|

644,900

|

Principales Países Exportadores de Petróleo Fuente: CIA

World Fact Book, 2012.

3. Revisión de la Literatura

Múltiples estudios han analizado la dinámica de la volatilidad condicional a través

de la estructura GARCH y sus

variantes asumiendo el supuesto

distribucional de innovaciones normales en los principales marcadores de referencia del

petróleo (Sadorsky, 2006;

Narayan y Narayan,

2007; Kang et al.,

2009; Wei et al., 2010; Xu y Ouenniche,

2012). Varios investigadores han extendido los modelos GARCH bajo diferentes supuestos distribucionales

para mejorar la modelación y predicción de la volatilidad. Salisu y Fasanya

(2012) applican modelos simétricos GARCH y GARCH_M, así como modelos

asimétricos TGARCH and EGARCH para predecir la volatilidad

de los precios de referencia del

WTI oil; su estudio

concluye que los

modelos asimétricos son superiores. A su vez, Agnolucci (2009), comparara la capacidad predictiva de los modelos GARCH con la del modelo de volatilidad implícita obtenido al invertir

la fórmula de forma cerrada

de Black- Scholes; concluye que los modelos GARCH con distribución de errores generalizada proporciona un mejor

desempeño para modelar

y predecir la volatilidad de los futuros

sobre el petróleo

WTI.

Asimismo, analizando la capacidad de predicción óptima de una familia

de modelos de volatilidad

-GARCH estándar, EGARCH, APARCH y FIGARCH-

con innovaciones t-student y evaluados bajo tres funciones

de pérdidas, Cheong

(2009) encontró evidencia, aunque no

contundente, de que las especificaciones en la varianza condicional más simples y parsimoniosas

presentan el mejor ajuste

fuera de la muestra para el petróleo tipo Brent. Utilizando precios de contado semanales de 11 mercados internacionales de países

exportadores e importadores de petróleo,

cuatro funciones de

pérdidas y pruebas estadísticas,

Mohammadi y Su (2010)

comparan el desempeño

de 4 clases de modelos GARCH basados en la distribución de innovaciones t-student sesgada. Los resultados de la evaluación evidencian que los modelos EGARCH y APARCH son más apropiados para predecir la media y volatilidad

condicional fuera de la muestra a diferencia de los modelos GARCH estándar e integrado fraccionariamente (FIGARCH). Por su parte, Marzo y Zagaglia

(2010) estimaron tres modelos de

volatilidad con diferentes supuestos distribucionales

para las innovaciones de los rendimientos de los futuros sobre petróleo negociados en la Bolsa Mercantil de Nueva York. Los resultados del análisis fuera de la muestra sustentan que el modelo GARCH basado

en la distribución de errores

generalizada alcanza una

excelente predicción óptima para los horizontes de 1 y 3 días, mientras que para horizontes de 5 y 15 días no existe modelo superior

o inferior

a los demás.

En un trabajo más reciente que no requiere

del conocimiento inicial de la distribución

para describir las innovaciones en los rendimientos

del petróleo WTI y Brent, Hou y Suardi (2012) proponen un modelo GARCH

no-paramétrico que mejora notablemente la capacidad predictiva fuera de la muestra

con respecto a una extensa

clase de modelos GARCH con innovaciones t-student, a pesar de que no especifican la característica de asimetría

en el proceso de volatilidad. Finalmente, estimando

un modelo EGARCH

bajo régimen de volatilidad cambiaria y asumiendo que las innovaciones siguen

una distribución t-student, Chang (2012) demostró que el impacto

de los cambios de régimen y los efectos

de la base asimétrica juegan un

papel importante en la predicción

de la volatilidad en los rendimientos de los futuros sobre el petróleo WTI.

4. Determinación y análisis básico

de la muestra

4.1

Descripción

de las series

Las características físicas y químicas del petróleo mexicano son importantes

determinantes de sus precios en los mercados internacionales; esto es, es decir, de acuerdo a su densidad y contenido de azufre6 determinado por el parámetro internacional del Instituto Americano del Petróleo (API, por sus siglas

en inglés). La producción de petróleo está compuesta por una

canasta de crudos nacionales entre ellos se encuentra el pesado Maya con

densidad de 22 grados API y contenido de azufre de 3.3%, el ligero Istmo con 33.6

grados API y 1.3% de azufre y el extra ligero Olmeca que alcanza

una densidad de 39.3

grados y 0.8% de azufre

en peso. La muestra del presente estudio

para el análisis

de la predicción de la volatilidad condicional, consiste de los

precios diarios de los crudos Maya e Istmo para el periodo del 2 de enero

de 1989 al 31 de diciembre

de 2012, totalizando 6,228 observaciones. Las

6 El grado de densidad se puede clasificar de extra

ligero a pesado, mientras que el contenido de azufre se caracteriza como dulce o ácido. En este

sentido, los petróleos crudos con baja densidad y contenido de azufre son cotizados en los mercados internacionales a precios más altos que los pesados

y corrosivos.

series de precios se obtuvieron

de la base de datos de Bloomberg y la selección de la muestra fue de acuerdo a la disponibilidad de los datos.

4.2

Comportamiento de los precios del petróleo

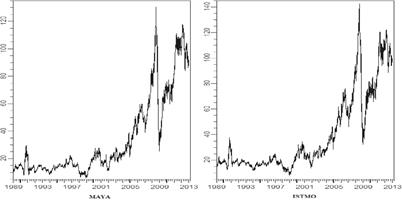

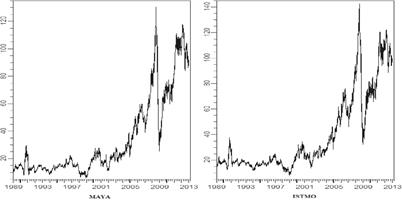

La dinámica de los precios del petróleo nacional es ilustrada en la Gráfica 1. Durante el periodo 1989- 2012, los precios de contado oscilaron en un rango amplio entre $7.99 y $142.63 para el Istmo y entre

$5.80-$130.46 dólares por barril para el Maya. Aunque existen diferencias en la densidad y contenido de azufre en ambos tipos de petróleo, el comportamiento de los precios

exhibe la misma tendencia a través del tiempo. De hecho, la naturaleza de los choques

positivos y negativos

en los precios de los crudos

nacionales también ha sido estimulada por eventos económicos

y políticos como en los

mercados internacionales. Cabe resaltar, el estallido del conflicto en el Golfo Pérsico

entre Kuwait e Irak en agosto

de 1990, el cual generó

incertidumbre en los precios

del petróleo, pero la liberalización de Kuwait aunado a las políticas de uso racional de energía regresó la estabilidad a los mercados

de energía en 1991-1997.

Gráfica 1.

Comportamiento de los precios

del

petróleo Maya e Istmo.

Otros

eventos importantes que

afectaron negativamente la tendencia de la cotización del petróleo Maya e Istmo fueron la tensión en Medio

Oriente y la crisis asiática de 1997-1998. Sin embargo, desde el conflicto militar

entre Estados Unidos e Irak en 2003, los precios de contado del petróleo jamás

regresaron a los bajos niveles

de 1998, e incluso

en julio de 2008 registraron precios

históricos de $130.46 y $142.63

dólares por barril, respectivamente. No obstante, este periodo de tendencia alcista en el precio del petróleo se vio

interrumpido

por el desplome espectacular a fines

de diciembre de 2008, cuando descendieron a los niveles más bajos de $25.34 para el

maya y $32.10 para el Istmo, precisamente en el momento cuando la economía global

entró en un periodo de profunda recesión

por la restricción del

crédito. Pero una vez absorbido el efecto negativo de la recesión durante

el 2009, otra tendencia alcista de largo plazo en el petróleo se observó

en el periodo 2010-2012 cuando alcanzaron sus niveles más altos de $117.78 y

$122.15 dólares por barril

en febrero de 2012. Entre

los factores importantes que explican

esta alza en los

energéticos, principalmente podemos

mencionar los datos positivos en el mercado laboral de Estados Unidos

y manufacturero en China, así

Fuente: Elaboración propia.

como la reducción de las tasas de interés

para algunos países europeos. Sin olvidar,

obviamente, los problemas en la oferta del hidrocarburo relacionados con el programa

nuclear de Irán y

los recortes en los niveles de producción de aproximadamente un millón de barriles diarios

por parte de Siria, Sudán y Yemen. Sin embargo,

la reducción en la demanda por la desaceleración económica global y los

problemas financieros de Europa revirtió la tendencia alcista

en ambos crudos nacionales a fines de junio, obligándolos a descender en promedio

un 33% con respecto a los

niveles máximos de 2012. Asimismo, la creciente amenaza del abismo

fiscal de EEUU propicio que los precios del Maya

($85.95) e Istmo ($93.94) volvieran a descender en la tercera semana de noviembre de

2012, pero en esta ocasión el efecto fue

rápidamente absorbido por los

mercados internacionales.

Por otra parte, un hecho bien sabido es que los precios del

petróleo se caracterizan por ser series no estacionarias, así que para fines

del análisis empírico es importante transformar los precios a series estacionarias, calculando los rendimientos

continuos a través de los

cambios logarítmicos de

los precios

de cierre de dos días

consecutivos de operación; es decir:

Las estadísticas básicas de los

rendimientos para los dos tipos de petróleo se reportan en el Cuadro

2. Los rendimientos promedios son muy parecidos

para ambas series;

empero, la desviación estándar para los rendimientos del petróleo Maya es ligeramente más grande

a la del Istmo. Además, las series de los rendimientos son negativamente

sesgadas y exhiben

exceso de curtosis

para el periodo de estimación, esto es, propiedades de colas más anchas y largas que la distribución normal, particularmente la cola izquierda. El valor negativo

del coeficiente sesgo revela que los rendimientos extremos negativos tienen

mayor probabilidad de ocurrir que los rendimientos extremos positivos.

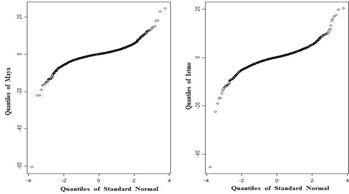

Asimismo, el rechazo del supuesto de normalidad es confirmado por el valor del estadístico Jarque-Bera y la forma

en “S” de la Gráfica 3 de los

cuantiles de la distribución normal contra los cuantiles de las distribuciones empíricas para el petróleo

Maya e Istmo, respectivamente.

Cuadro 2

Resultados de las estadísticas básicas de los rendimientos del petróleo

|

Petróleo

|

Media

|

Máximo

|

Mínimo

|

Desv.Est

|

Sesgo

|

Curtosis

|

JB

|

LM

|

|

Maya

|

0.0336

|

24.7652

|

-60.7012

|

2.8931

|

-1.5272

|

40.9751

|

373535

|

310.67(0)

|

|

Istmo

|

0.0303

|

20.3418

|

-45.3921

|

2.6261

|

-0.9702

|

23.1613

|

106439

|

315.32(0)

|

Nota: Las

estadísticas básicas son

expresadas en porcentajes para el periodo

del 2 de enero de 1989 al 31 de diciembre de 2012. Desv. Est. representa la desviación estándar

de los rendimientos. JB es el valor del estadístico Jarque-Bera de la prueba de normalidad y LM indica el valor del estadístico de la prueba

del Multiplicador de Lagrange con

valores-p entre paréntesis.

Gráfica 3. Gráfico cuantil-cuantil para los rendimientos del petróleo

Maya e Istmo.

Fuente: Elaboración propia.

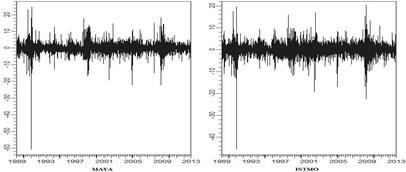

La Gráfica 2 que

muestra la dinámica de los rendimientos para ambos tipos de petróleo a través del tiempo;

se observa una fuerte evidencia

de volatilidad en aglomeraciones; es decir, periodos de alta volatilidad seguido de periodos

de relativa tranquilidad. Además, cabe resaltar

que la intensidad del fenómeno de la heteroscedasticidad

condicional es más pronunciada en los periodos

de la guerra del Golfo Pérsico de 1991, la crisis asiática

de 1997-1998, la recesión económica de los Estados

Unidos en 2008-2009

y la crisis de deuda

soberana de la zona euro en 2010-2012, en donde los

rendimientos experimentaron una sucesión de movimientos atípicos

positivos y negativos

en cortos intervalos de tiempo, en particular para el

petróleo Maya. De hecho, la presencia de fuerte heteroscedasticidad

o efectos ARCH en ambas series de rendimientos del petróleo se confirma

por la significancia del estadístico de la prueba del Multiplicador de Lagrange a un nivel del 5% para

12 rezagos.

Gráfica 2. Dinámica de los rendimientos de los precios

del petróleo Maya e Istmo.

Fuente: Elaboración propia.

En consecuencia, el análisis

preliminar de los datos sugiere el uso de procesos GARCH y la

incorporación de distribuciones de colas

En consecuencia, el análisis

preliminar de los datos sugiere el uso de procesos GARCH y la

incorporación de distribuciones de colas

pesadas en la modelación

y predicción de la volatilidad condicional en las innovaciones de los

pesadas en la modelación

y predicción de la volatilidad condicional en las innovaciones de los

rendimientos del petróleo mexicano.

(1)

(2)

(2)

(3)

5.

Planteamiento de

la Modelación Econométrica

5.1

Modelo

GARCH de dos componentes

La dependencia de largo plazo

o memoria larga observada en el proceso

de la volatilidad ha sido documentada en una gran

cantidad de estudios empíricos. Sin embargo es bien

sabido que la propiedad de memoria larga

no puede ser recogida por los modelos GARCH

tradicionales, por lo que en la modelación se debe descomponer la volatilidad en dos

componentes para describir el comportamiento de la persistencia en el corto y largo plazos.

Una especificación alternativa que puede capturar las propiedades de la memoria

larga o alta persistencia en la serie

de los rendimientos del petróleo, es el modelo

CGARCH propuesto por Engle y

Lee (1999). Esta aproximación permite descomponer la volatilidad condicional en dos componentes y analizar apropiadamente el comportamiento de decaimiento de la persistencia en la volatilidad en el corto y largo plazos que los modelos GARCH

tradicionales (Christoffersen et al., 2006).

El primer componente captura el impacto de

las innovaciones en el corto plazo alimentado por los diversos eventos exógenos relacionados

a aspectos económicos, geopolíticos, incluso de carácter especulativo, y que fluctúa en forma

cíclica, mientras que el segundo componente recoge

el impacto de largo

plazo de las innovaciones esperadas.

La especificación del modelo CGARCH

(1,1) se puede expresar

de la siguiente forma:

Donde  representa la media condicional,

representa la media condicional,  indica las innovaciones en la ecuación de la media,

el componente

indica las innovaciones en la ecuación de la media,

el componente  captura el nivel de la volatilidad en el largo

plazo (tendencia), mismo que converge más lentamente al nivel de la volatilidad incondicional a una velocidad

de

captura el nivel de la volatilidad en el largo

plazo (tendencia), mismo que converge más lentamente al nivel de la volatilidad incondicional a una velocidad

de

. El error

de predicción rezagado funciona como impulsor dinámico

. El error

de predicción rezagado funciona como impulsor dinámico

para capturar el movimiento del componente de largo plazo dependiente del tiempo, mientras

que la diferencia entre

la varianza condicional y su volatilidad de largo

plazo previa indica el componente de corto plazo de la

varianza condicional, el cual converge a cero a una velocidad . De esta manera,

la volatilidad condicional de largo

plazo contrala las predicciones de la varianza condicional en la medida

que el horizonte de predicción se incrementa.

para capturar el movimiento del componente de largo plazo dependiente del tiempo, mientras

que la diferencia entre

la varianza condicional y su volatilidad de largo

plazo previa indica el componente de corto plazo de la

varianza condicional, el cual converge a cero a una velocidad . De esta manera,

la volatilidad condicional de largo

plazo contrala las predicciones de la varianza condicional en la medida

que el horizonte de predicción se incrementa.

En este marco, el modelo CGARCH

proporciona una alternativa apropiada para recoger los efectos

de corto y largo de

la persistencia dinámica en la volatilidad condicional. Sin embargo, su

potencial se reduce ante la presencia de efectos

de apalancamiento o asimétricos porque es casi

posible que los choques negativos (noticias malas) en el precio del

petróleo tendrán un impacto diferente, no sólo en la volatilidad de corto plazo, sino también

en la volatilidad de largo

plazo que los choques positivos (noticias buenas) de la misma magnitud.

En consecuencia, el modelo CGARCH

se puede extender para capturar los efectos de apalancamiento, agregando parámetros de asimetría a las ecuaciones de las varianzas

de corto y largo

plazos de la siguiente manera:

(4)

(4)

(5)

(5)

donde

los parámetros y

donde

los parámetros y  miden

los efectos de asimetría, cuyas propiedades son similares al componente EGARCH de Nelson

(1991). Para los valores

de y las implicaciones económicas

significan que la presencia de noticias malas tendrán

un mayor impacto

en las volatilidades de

corto y largo que las noticias buenas de la misma

magnitud, por lo que el efecto total temporal y de largo plazo será de y

miden

los efectos de asimetría, cuyas propiedades son similares al componente EGARCH de Nelson

(1991). Para los valores

de y las implicaciones económicas

significan que la presencia de noticias malas tendrán

un mayor impacto

en las volatilidades de

corto y largo que las noticias buenas de la misma

magnitud, por lo que el efecto total temporal y de largo plazo será de y

. Mientras que para los valores de

las volatilidades de corto y largo plazos serán afectadas por los coeficientes y

las volatilidades de corto y largo plazos serán afectadas por los coeficientes y

, respectivamente. Por otra parte,

dado el comportamiento no-normal en los rendimientos

, respectivamente. Por otra parte,

dado el comportamiento no-normal en los rendimientos

(8)

(9)

(7)

de los petróleos nacionales, se asume que las

innovaciones

siguen una distribución de Laplace, la cual se puede definir como

(6)

(6)

Donde el parámetro de forma es igual a 1.

Donde el parámetro de forma es igual a 1.

5.2

Medidas

de evaluación predictiva

Existen diferentes criterios para

la evaluación predictiva de los modelos de volatilidad, entre las medidas más

comunes se encuentran las funciones de pérdidas. Para el análisis

de la volatilidad fuera de muestra utilizamos los estadísticos QLIKE, error

cuadrado medio (MSE)

y error absoluto medio (MAE).7

Las funciones de pérdidas

asociadas a la volatilidad condicional se definen como

7 Ante

la presencia de ruido en la volatilidad actual, Patton (2011) demostró analíticamente que las funciones de pérdidas más robustas en la

minimización del error de predicción son el error cuadrado medio (MSE) y el QLIKE.

Donde es el número de predicciones

fuera de la muestra,  y

y  representan las varianzas estimada y actual para el día .

representan las varianzas estimada y actual para el día .

Las funciones de pérdidas permiten

clasificar los modelos de volatilidad con base en la exactitud de la predicción fuera de la muestra. Sin embargo, la

capacidad de predicción óptima entre dos modelos de volatilidad no tiene una validación

estadística a través de pruebas

robustas. Para solucionar este

problema, Diebold y Mariano (1995)

desarrollaron una prueba estadística que permite comparar dos modelos de

volatilidad usando dos conjuntos de errores de predicción

Las funciones de pérdidas permiten

clasificar los modelos de volatilidad con base en la exactitud de la predicción fuera de la muestra. Sin embargo, la

capacidad de predicción óptima entre dos modelos de volatilidad no tiene una validación

estadística a través de pruebas

robustas. Para solucionar este

problema, Diebold y Mariano (1995)

desarrollaron una prueba estadística que permite comparar dos modelos de

volatilidad usando dos conjuntos de errores de predicción  y

y  para . La diferencia entre

los errores de

predicción de dos modelos de volatilidad puede expresarse como

para . La diferencia entre

los errores de

predicción de dos modelos de volatilidad puede expresarse como

(10)

(10)

Donde  es una función

asociada a cada una de las funciones de pérdidas.

es una función

asociada a cada una de las funciones de pérdidas.

La media muestral de la diferencia entre los errores de predicción, se distribuye asintóticamente como ; es decir,

La media muestral de la diferencia entre los errores de predicción, se distribuye asintóticamente como ; es decir,

(11)

(11)

Donde es la -ésima covarianza de

Donde es la -ésima covarianza de  ,

cuyo valor estimado es igual a

,

cuyo valor estimado es igual a

(12)

(12)

Bajo la hipótesis

nula de predicción óptima idéntica

o media cero . El estadístico de la prueba de Diebold y Mariano

(1995) puede expresarse como

Bajo la hipótesis

nula de predicción óptima idéntica

o media cero . El estadístico de la prueba de Diebold y Mariano

(1995) puede expresarse como

(13)

(13)

Donde  es un estimador consistente de la varianza asintótica

es un estimador consistente de la varianza asintótica  y DM sigue una distribución normal estándar

bajo la hipótesis nula, la cual se rechaza cuando

el valor del estadístico

es negativo y significativo.

y DM sigue una distribución normal estándar

bajo la hipótesis nula, la cual se rechaza cuando

el valor del estadístico

es negativo y significativo.

6. Evidencia empírica

6.1 Estimación de los modelos

de volatilidad dentro de la muestra

En esta sección se reportan los resultados de los

parámetros estimados de la media condicional

y varianza condicional de los modelos GARCH, EGARCH,

GARCH-GJR, APARCH y CGARCH

y algunas pruebas de diagnóstico

sobre los residuales estandarizados simples y

cuadrados. Los parámetros de los modelos de volatilidad son estimados dentro

de la muestra utilizando los rendimientos diarios

del petróleo Maya e Istmo del 3 de enero de 1989 al 31 de

diciembre de 2007 y el método de cuasi-máxima

verosimilitud que proporciona errores estándar más robustos, asumiendo que

los residuales siguen una distribución normal y distribución de Laplace.

Los resultados de los parámetros estimados de

las seis estructuras GARCH y sus errores estándar son reportados en los Cuadros

3 y 4, respectivamente. Analizando los parámetros estimados de la

especificación de la media condicional del petróleo Maya se puede observar

que todos los estimadores son estadísticamente

significativos para los diferentes niveles,

excepto para los modelos

GARCH (1,1), EGARCH (1,1) y ACGARCH (1,1) con innovaciones normales. En cambio para el petróleo

Istmo, la significancia del coeficiente del proceso

de la media condicional es sólo

alcanzada para las aproximaciones basadas en la distribución de Laplace a un nivel

de 1%. En cuanto a los

parámetros del proceso de la varianza condicional, todos los modelos

GARCH capturan exitosamente los patrones dinámicos de la volatilidad dinámica

ampliamente documentado en la literatura empírica, dado que sus estimadores

son positivos y estadísticamente significativos

en los niveles convencionales, excepto

para el modelo CGARCH

con innovaciones de Laplace

del petróleo Istmo. Por su parte, los valores estimados del coeficiente de

persistencia oscilan entre 0.7926-0.9972 para el petróleo Maya y entre

0.6370-0.9982 para el petróleo Istmo, que implica

la presencia de un alto

grado de persistencia en la volatilidad condicional en ambas

series. Este hecho es sustentado por los parámetros estimados de  en

el modelo CGARCH (1,1), que confirman que el componente de la volatilidad de largo plazo es más persistente

que el componente de la volatilidad de corto plazo;

es decir,

0.9273 contra 0.7926

(normal) y 0.9430 contra 0.8015 para el Maya (Laplace), en tanto que para

el Istmo 0.9210

contra 0.6370 (normal) y 0.9300 contra 0.6737

(Laplace). No obstante, estos resultados no son sustentados por el modelo

CGARCH asimétrico, en donde el componente de la

volatilidad de corto

plazo es más persistente que el componente de largo plazo.

Este hecho puede ser atribuido en parte

a los resultados mixtos de los

efectos de apalancamiento temporales y de largo

plazo.

en

el modelo CGARCH (1,1), que confirman que el componente de la volatilidad de largo plazo es más persistente

que el componente de la volatilidad de corto plazo;

es decir,

0.9273 contra 0.7926

(normal) y 0.9430 contra 0.8015 para el Maya (Laplace), en tanto que para

el Istmo 0.9210

contra 0.6370 (normal) y 0.9300 contra 0.6737

(Laplace). No obstante, estos resultados no son sustentados por el modelo

CGARCH asimétrico, en donde el componente de la

volatilidad de corto

plazo es más persistente que el componente de largo plazo.

Este hecho puede ser atribuido en parte

a los resultados mixtos de los

efectos de apalancamiento temporales y de largo

plazo.

Cuadro 3.

Resultados de los modelos estimados del petróleo Maya

|

|

Distribución Normal

|

Distribución de Laplace

|

|

|

GARCH

|

EGARCH

|

GJR

|

APARCH

|

CGARCH

|

ACGARCH

|

|

GARCH

|

EGARCH

|

GJR

|

APARCH

|

CGARCH

|

ACGARCH

|

|

μ

|

0.0432

|

0.0304

|

0.0511***

|

0.0647*

|

0.0631**

|

0.0431

|

|

0.0759*

|

0.0728*

|

0.0743*

|

0.0732*

|

0.0772*

|

0.0745*

|

|

|

(0.0282)

|

(0.0286)

|

(0.0303)

|

(0.0299)

|

(0.0285)

|

(0.0285)

|

|

(0.0223)

|

(0.0221)

|

(0.0224)

|

(0.0222)

|

(0.0223)

|

(0.0221)

|

|

ω

|

0.0844*

|

-0.1027*

|

0.0862*

|

0.0434*

|

0.0173*

|

0.0182*

|

|

0.1027*

|

-0.0830*

|

0.1041*

|

0.0376*

|

0.0177*

|

0.0131

|

|

|

(0.0079)

|

(0.0036)

|

(0.0081)

|

(0.0057)

|

(0.0088)

|

(0.0040)

|

|

(0.0233)

|

(0.0103)

|

(0.0233)

|

(0.0118)

|

(0.0150)

|

(0.0083)

|

|

α

|

0.0819*

|

0.1702*

|

0.0777*

|

0.0811*

|

0.0529*

|

0.1262*

|

|

0.0749*

|

0.1516*

|

0.0639*

|

0.0834*

|

0.0657*

|

0.1072*

|

|

|

(0.0029)

|

(0.0059)

|

(0.0037)

|

(0.0039)

|

(0.0016)

|

(0.0099)

|

|

(0.0089)

|

(0.0154)

|

(0.0109)

|

(0.0092)

|

(0.0257)

|

(0.0226)

|

|

β

|

0.9115*

|

0.9871*

|

0.9099*

|

0.9161*

|

0.7397*

|

0.9942*

|

|

0.9163*

|

0.9855*

|

0.9162*

|

0.9135*

|

0.7378*

|

0.9920*

|

|

|

(0.0034)

|

(0.0011)

|

(0.0035)

|

(0.0033)

|

(0.1016)

|

(0.0009)

|

|

(0.0091)

|

(0.0032)

|

(0.0091)

|

(0.0081)

|

(0.1567)

|

(0.0029)

|

|

α1

|

|

|

|

|

0.0542*

|

0.1264*

|

|

|

|

|

|

0.0369***

|

0.1150*

|

|

|

|

|

|

(0.0158)

|

(0.0196)

|

|

|

|

|

|

(0.0199)

|

(0.0369)

|

|

β1

|

|

|

|

|

0.9273*

|

0.7763*

|

|

|

|

|

|

0.9430*

|

0.7991*

|

|

|

|

|

|

(0.0102)

|

(0.0430)

|

|

|

|

|

|

(0.0158)

|

(0.1083)

|

|

γ

|

|

-0.0952*

|

0.0136**

|

-0.0819*

|

|

-0.1953*

|

|

|

-0.1389*

|

0.0212

|

-0.1322**

|

|

-0.1936**

|

|

|

|

(0.0226)

|

(0.0061)

|

(0.0207)

|

|

(0.0430)

|

|

|

(0.0644)

|

(0.0145)

|

(0.0621)

|

|

(0.1114)

|

|

γ1

|

|

|

|

|

|

0.2090*

|

|

|

|

|

|

|

-0.0040

|

|

|

|

|

|

|

(0.0759)

|

|

|

|

|

|

|

(0.1765)

|

|

δ

|

|

|

|

1.3773*

|

|

|

|

|

|

|

1.1531*

|

|

|

|

|

|

|

|

(0.0801)

|

|

|

|

|

|

|

(0.1751)

|

|

|

|

α+β

|

0.9935

|

0.9871

|

0.9876

|

0.9972

|

0.7916

|

0.9942

|

|

0.9913

|

0.9855

|

0.9801

|

0.9969

|

0.8015

|

0.9920

|

|

Log(L)

|

-11387

|

-11383

|

-11385

|

-11379

|

-11384

|

-11368

|

|

-11073

|

-11062

|

-11072

|

-11063

|

-11070

|

-11056

|

|

AIC

|

2.2782

|

2.2777

|

2.2781

|

2.2771

|

2.2780

|

2.2753

|

|

2.2154

|

2.2134

|

2.2154

|

2.2138

|

2.2153

|

2.2127

|

|

BIC

|

2.2808

|

2.2810

|

2.2814

|

2.2810

|

2.2819

|

2.2805

|

|

2.2180

|

2.2166

|

2.2186

|

2.2177

|

2.2192

|

2.2179

|

|

Q(12)

|

10.59

|

10.86

|

10.17

|

10.57

|

10.71

|

10.91

|

|

10.25

|

10.18

|

9.54

|

10.32

|

10.37

|

10.39

|

|

|

[0.5646]

|

[0.5409]

|

[0.6007]

|

[0.5657]

|

[0.5542]

|

[0.5369]

|

|

[0.5938]

|

[0.5999]

|

[0.6563]

|

[0.5875]

|

[0.5835]

|

[0.5820]

|

|

Q2(12)

|

18.59

|

19.21

|

18.56

|

18.93

|

18.16

|

15.15

|

|

19.78

|

21.37

|

19.18

|

20.54

|

18.27

|

17.49

|

|

|

[0.0989]

|

[0.0837]

|

[0.0998]

|

[0.0901]

|

[0.1109]

|

[0.2315]

|

|

[0.0713]

|

[0.0451]

|

[0.0841]

|

[0.0575]

|

[0.1079]

|

[0.1322]

|

Nota: Log (L) es el valor

máximo de la función de verosimilitud logarítmica. AIC y BIC representan los criterios de información de Akaike y Schwarz, respectivamente. Q (12) y Q2(12) indican

los estadísticos de la prueba

de Ljung-Box para los residuales simples y cuadrados con 12 Rezagos

y valores-p entre corchetes cuadrados. Los términos *, ** y *** indican

significancia a niveles

del 1%, 5% y 10%, respectivamente.

Los

errores estándar se reportan entre paréntesis.

Considerando el coeficiente del impacto

asimétrico de las noticias, todos los parámetros estimados

, con la excepción del modelo GJR (1,1) con distribución de Laplace

para las innovaciones del petróleo Maya, son significativamente diferentes de cero

a niveles de 1% y 5%, respectivamente. Este hallazgo indica que los choques negativos tienen un mayor impacto en

la volatilidad condicional que los choques positivos de la misma magnitud. En el caso del

Istmo, el coeficiente asociado con la característica de volatilidad asimétrica; sin embargo,

no es estadísticamente significativo diferente de cero

a cualquier nivel

y bajo los diferentes supuestos distribucionales,

con la excepción del modelo CGARCH (1,1) asimétrico basado en la distribución

normal, aunque con resultados mixtos. El signo y la significancia del parámetro

de asimetría en el modelo CGARCH (1,1) asimétrico muestran fuerte evidencia de efectos de apalancamiento

en los rendimientos del petróleo mexicano, cuyo impacto negativo incrementa en forma dramática el grado de persistencia

en el componente de la volatilidad de corto plazo,

pero que tiende

a disminuir significativamente en el largo plazo

ante la presencia de efectos asimétricos con signo positivo.

, con la excepción del modelo GJR (1,1) con distribución de Laplace

para las innovaciones del petróleo Maya, son significativamente diferentes de cero

a niveles de 1% y 5%, respectivamente. Este hallazgo indica que los choques negativos tienen un mayor impacto en

la volatilidad condicional que los choques positivos de la misma magnitud. En el caso del

Istmo, el coeficiente asociado con la característica de volatilidad asimétrica; sin embargo,

no es estadísticamente significativo diferente de cero

a cualquier nivel

y bajo los diferentes supuestos distribucionales,

con la excepción del modelo CGARCH (1,1) asimétrico basado en la distribución

normal, aunque con resultados mixtos. El signo y la significancia del parámetro

de asimetría en el modelo CGARCH (1,1) asimétrico muestran fuerte evidencia de efectos de apalancamiento

en los rendimientos del petróleo mexicano, cuyo impacto negativo incrementa en forma dramática el grado de persistencia

en el componente de la volatilidad de corto plazo,

pero que tiende

a disminuir significativamente en el largo plazo

ante la presencia de efectos asimétricos con signo positivo.

Por su parte, los coeficientes

del término de potencia del modelo APARCH (1,1) son significativamente

diferentes de cero con valores entre 1.3737-1.1531 para el

petróleo Maya y entre 1.5878-1.1459 para el petróleo Istmo bajo innovaciones normales y de Laplace, respectivamente. Para ambos tipos

de petróleo y bajo la

distribución de Laplace es imposible rechazar la hipótesis nula de que a un nivel de significancia de 5%, indicando que el modelo de la desviación estándar

condicional es más apropiado para la modelación del proceso de la

volatilidad. No obstante, la hipótesis nula

de

Por su parte, los coeficientes

del término de potencia del modelo APARCH (1,1) son significativamente

diferentes de cero con valores entre 1.3737-1.1531 para el

petróleo Maya y entre 1.5878-1.1459 para el petróleo Istmo bajo innovaciones normales y de Laplace, respectivamente. Para ambos tipos

de petróleo y bajo la

distribución de Laplace es imposible rechazar la hipótesis nula de que a un nivel de significancia de 5%, indicando que el modelo de la desviación estándar

condicional es más apropiado para la modelación del proceso de la

volatilidad. No obstante, la hipótesis nula

de

es fácilmente rechazada para el modelo APARCH

(1,1) con innovaciones normales, pero no para

. Este hallazgo señala que la volatilidad de los rendimientos del petróleo Istmo es mejor

. Este hallazgo señala que la volatilidad de los rendimientos del petróleo Istmo es mejor

modelada a través de la varianza

condicional. En tanto que para la serie de los

rendimientos del petróleo Maya, ambas hipótesis nulas son rechazadas para el modelo

APARCH (1,1) con innovaciones normales condicionales.

Para el proceso

de la selección del modelo

de volatilidad se utiliza

la función de verosimilitud,

los criterios AIC y BIC. En términos

absolutos, los pequeños valores

de los indicadores antes mencionados sustentan que los modelos CGARCH (1,1) asimétrico con innovaciones normales condicionales son más flexibles para explicar las características de la

volatilidad condicional en ambos tipos de

petróleo, seguido por el modelo APARCH (1,1) y CGARCH (1,1) a pesar de que los modelos GARCH estándar y GJR (1,1) reportan criterios de información de Schwarz más bajos; es decir,

2.2222 y 2.2230 contra 2.2248 para el petróleo

Istmo. Este hecho se atribuye a que el BIC penaliza a los modelos de volatilidad cuando se estiman

parámetros adicionales. Por su parte,

los modelos EGARCH (1,1) y ACGARCH (1,1) con

innovaciones de Laplace muestran resultados superiores al resto de las

especificaciones para describir eficientemente características

de la heteroscedasticidad condicional,

la volatilidad en aglomeraciones, la persistencia de los choques

e incluso los efectos

de apalancamiento tanto temporales como de largo en las series del petróleo.

Para el proceso

de la selección del modelo

de volatilidad se utiliza

la función de verosimilitud,

los criterios AIC y BIC. En términos

absolutos, los pequeños valores

de los indicadores antes mencionados sustentan que los modelos CGARCH (1,1) asimétrico con innovaciones normales condicionales son más flexibles para explicar las características de la

volatilidad condicional en ambos tipos de

petróleo, seguido por el modelo APARCH (1,1) y CGARCH (1,1) a pesar de que los modelos GARCH estándar y GJR (1,1) reportan criterios de información de Schwarz más bajos; es decir,

2.2222 y 2.2230 contra 2.2248 para el petróleo

Istmo. Este hecho se atribuye a que el BIC penaliza a los modelos de volatilidad cuando se estiman

parámetros adicionales. Por su parte,

los modelos EGARCH (1,1) y ACGARCH (1,1) con

innovaciones de Laplace muestran resultados superiores al resto de las

especificaciones para describir eficientemente características

de la heteroscedasticidad condicional,

la volatilidad en aglomeraciones, la persistencia de los choques

e incluso los efectos

de apalancamiento tanto temporales como de largo en las series del petróleo.

Cuadro 4.

Resultados de los modelos estimados del petróleo Istmo

|

|

Distribución

Normal

|

Distribución de

Laplace

|

|

|

GARCH

|

EGARCH

|

GJR

|

APARCH

|

CGARCH

|

ACGARCH

|

GARCH

|

EGARCH

|

GJR

|

APARCH

|

CGARCH

|

ACGARCH

|

|

μ

|

0.0270

|

0.0217

|

0.0342

|

0.0403

|

0.0304

|

0.0219

|

0.0630*

|

0.0594*

|

0.0623*

|

0.0601*

|

0.0648*

|

0.0603*

|

|

|

(0.0283)

|

(0.0276)

|

(0.0297)

|

(0.0299)

|

(0.0284)

|

(0.0285)

|

(0.0222)

|

(0.0219)

|

(0.0222)

|

(0.0221)

|

(0.0222)

|

(0.0220)

|

|

ω

|

0.1147*

|

-0.0904*

|

0.1138*

|

0.0789*

|

0.0410***

|

0.0095*

|

0.1091*

|

-0.0732*

|

0.1117*

|

0.0440*

|

0.0332

|

0.0083

|

|

|

(0.0116)

|

(0.0043)

|

(0.0114)

|

(0.0116)

|

(0.0220)

|

(0.0033)

|

(0.0272)

|

(0.0110)

|

(0.0275)

|

(0.0143)

|

(0.0531)

|

(0.0076)

|

|

α

|

0.0742*

|

0.1703*

|

0.0703*

|

0.0850*

|

0.0445*

|

0.1071*

|

0.0690*

|

0.1427*

|

0.0638*

|

0.0771*

|

0.0333

|

0.0952*

|

|

|

(0.0035)

|

(0.0075)

|

(0.0042)

|

(0.0050)

|

(0.0147)

|

(0.0134)

|

(0.0095)

|

(0.0173)

|

(0.0124)

|

(0.0100)

|

(0.0313)

|

(0.0268)

|

|

β

|

0.9088*

|

0.9789*

|

0.9090*

|

0.9117*

|

0.5924*

|

0.9874*

|

0.9200*

|

0.9835*

|

0.9192*

|

0.9211*

|

0.6454

|

0.9910*

|

|

|

(0.0049)

|

(0.0020)

|

(0.0049)

|

(0.0049)

|

(0.1741)

|

(0.0021)

|

(0.0106)

|

(0.0043)

|

(0.0107)

|

(0.0096)

|

(0.4913)

|

(0.0039)

|

|

α1

|

|

|

|

|

0.0555*

|

0.0914*

|

|

|

|

|

0.0541**

|

0.0864

|

|

|

|

|

|

|

(0.0111)

|

(0.0180)

|

|

|

|

|

(0.0251)

|

(0.0377)

|

|

β1

|

|

|

|

|

0.9210*

|

0.8472*

|

|

|

|

|

0.9300*

|

0.8499*

|

|

|

|

|

|

|

(0.0095)

|

(0.0452)

|

|

|

|

|

(0.0184)

|

(0.1172)

|

|

γ

|

|

-0.0372

|

0.0078

|

-0.0289

|

|

-0.2439*

|

|

-0.0967

|

0.0106

|

-0.0991

|

|

-0.1124

|

|

|

|

(0.0260)

|

(0.0063)

|

(0.0236)

|

|

(0.0696)

|

|

(0.0765)

|

(0.0156)

|

(0.0742)

|

|

(0.1350)

|

|

γ1

|

|

|

|

|

|

0.4761*

|

|

|

|

|

|

-0.0739

|

|

|

|

|

|

|

|

(0.1287)

|

|

|

|

|

|

(0.2500)

|

|

δ

|

|

|

|

1.5878*

|

|

|

|

|

|

1.1459*

|

|

|

|

|

|

|

|

(0.1021)

|

|

|

|

|

|

(0.1966)

|

|

|

|

α+β

|

0.9831

|

0.9789

|

0.9793

|

.9968

|

0.6370

|

0.9874

|

0.9890

|

0.9835

|

0.9831

|

0.9982

|

0.6787

|

0.9910

|

|

Log(L)

|

-11094

|

-11100

|

-11094

|

-11091

|

-11092

|

-11090

|

-10887

|

-10878

|

-10887

|

-10879

|

-10886

|

-10877

|

|

AIC

|

2.2196

|

2.2210

|

2.2198

|

2.2194

|

2.2196

|

2.2196

|

2.1783

|

2.1767

|

2.1784

|

2.1770

|

2.1785

|

2.1769

|

|

BIC

|

2.2222

|

2.2243

|

2.2230

|

2.2233

|

2.2235

|

2.2248

|

2.1809

|

2.1800

|

2.1817

|

2.1809

|

2.1824

|

2.1821

|

|

Q(12)

|

6.39

|

6.83

|

6.34

|

6.51

|

6.24

|

6.51

|

6.46

|

7.06

|

6.43

|

6.87

|

6.28

|

6.69

|

|

|

[0.8949]

|

[0.8684]

|

[0.8980]

|

[0.8881]

|

[0.9033]

|

[0.8881]

|

[0.8914]

|

[0.8536]

|

[0.8929]

|

[0.8660]

|

[0.9011]

|

[0.8776]

|

|

Q2(12)

|

25.93

|

26.66

|

25.81

|

26.36

|

27.50

|

22.61

|

24.67

|

25.61

|

24.59

|

24.80

|

24.95

|

22.71

|

|

|

[0.0710]

|

[0.0580]

|

[0.0812]

|

[0.0951]

|

[0.1163]

|

[0.1312]

|

[0.0642]

|

[0.0904]

|

[0.0764]

|

[0.0705]

|

[0.1582]

|

[0.1303]

|

Nota: Log (L) es el valor

máximo de la función de verosimilitud logarítmica. AIC y BIC representan los criterios de información de Akaike y Schwarz, respectivamente. Q (12) y Q2(12) indican

los estadísticos de la prueba de Ljung-Box

para los residuales simples y cuadrados con 12 rezagos

y valores-p entre

corchetes cuadrados. Los términos *, ** y *** indican

significancia a niveles

de 1%, 5% y 10%, respectivamente. Los errores estándar

se reportan entre paréntesis.

Asimismo, el diagnóstico de los

residuales estandarizados

simples y cuadrados a través de la prueba de Ljung-Box con 12 rezagos

señala que todos los modelos GARCH muestran suficiente evidencia a favor de la especificación correcta de la media condicional para explicar apropiadamente

el comportamiento de los rendimientos

del petróleo bajo cualquier

supuesto distribucional. Esto obedece

a los altos valores-p

que rechazan la presencia

de correlación

serial en los residuales

estandarizados simples a un nivel de significancia del 5%. En el

caso de los residuales

estandarizados cuadrados, la significancia de los estadísticos de la prueba de

Ljung-Box confirman

la capacidad de los modelos

de dos componentes para corregir la correlación serial en la ecuación

de la varianza condicional de los rendimientos del petróleo Maya e Istmo, y para cualquier distribución de innovaciones. Este hecho indica que no existe evidencia

estadísticamente significativa de error de especificación en los modelos CGARCH para describir la heteroscedasticidad exhibida

en el mercado del petróleo mexicano.

6.2 Evaluación de la predicción óptima de la

volatilidad fuera de la muestra

Para evaluar

la precisión y eficiencia de los modelo

GARCH fuera de la muestra,

utilizamos el periodo del 2 de enero de 2008 al 31 de diciembre de 2012 para reestimar la varianza condicional a través de una

ventana móvil, removiendo la observación más remota y agregando la observación más reciente

al periodo muestral, cuya predicción se compara con la varianza actual

medida por la variable proxy de los rendimientos cuadrados.8 El proceso

es repetido hasta obtener

el error de predicción del 31

de diciembre de 2012 para

cada horizonte de tiempo. De esta manera,

el tamaño de la muestra se mantiene fijo durante

la reestimación de los

modelos de volatilidad y las predicciones fuera de la muestra

no se traslapan.

El Cuadro 5

reporta los valores de las funciones de pérdidas y los estadísticos de Diebold-Mariano para los

horizontes predicción de 1, 5 y 20 días. Los modelos benchmark son

seleccionados tomando como referencia la clasificación más alta derivado

del valor más pequeño de los diferentes criterios QLIKE, MSE y MAE. En este sentido, los

rendimientos del petróleo Maya prefieren el modelo CGARCH (1,1) asimétrico con innovaciones normales

para la predicción de la volatilidad a través de los criterios QLIKE

y MSE, mientras que el criterio

MAE apoya al mismo modelo de volatilidad asimétrico, pero basado en la

distribución de Laplace para el horizonte de predicción 1 y 20 días,

respectivamente.

Los resultados bajo los

diferentes horizontes de predicción muestran evidencia

empírica mixta para las innovaciones

del petróleo Istmo, por ejemplo, el modelo CGARCH

(1,1) asimétrico con distribución normal alcanza el valor más pequeño

en los errores de predicción bajo los diferentes horizontes y criterios

QLIKE y MAE, excepto para

8 Este medida

proxy es la más común

utilizada en la literatura porque

si el modelo estimado está correctamente especificado, el error cuadrado

representa un estimador insesgado de la varianza diaria.

horizonte de 20 días en donde el modelo CGARCH

con innovaciones normales

muestra superior capacidad a todos los modelos

alternativos para predecir la volatilidad fuera de la muestra. Para los

horizontes de 1 y 5 días, el modelo CGARCH (1,1) con innovaciones de Laplace distribuidas proporciona el error de predicción más pequeño

de acuerdo con el criterio MSE, resaltando la importancia de la distribución de colas pesadas para capturar

la leptocurtosis en las innovaciones de los rendimientos del petróleo crudo.

En tanto que el modelo CGARCH

(1,1) con distribución normal es notablemente superior a los modelos alternativos para el horizonte

de predicción de 20

días.

La validación estadística del

desempeño de los modelos benchmark sobre los

modelos alternativos aunado a la importancia de los supuestos distribucionales se determina a través

de la prueba estadística de Diebold-Mariano (DM). Para los rendimientos del crudo Maya

y bajo los criterios

QLIKE y MSE, los valores negativos del

estadístico DM rechazan fuertemente la hipótesis nula de capacidad

predictiva idéntica en los diferentes horizontes de predicción, mostrando el poder predictivo del modelo

CGARCH (1,1) asimétrico con innovaciones normales con respecto a los modelos

de volatilidad comparados, con la excepción del

horizonte de 20 días. Asimismo, bajo la distribución de Laplace y el criterio MAE el modelo CGARCH

(1,1) asimétrico continúa mostrando superior capacidad predictiva sobre los modelos de volatilidad en los horizontes de predicción de 1 y 20

días. De hecho, la capacidad de predicción óptima

igual se mantiene sólo con respecto a los modelos

CGARCH (1,1) asimétrico y

EGARCH (1,1) con innovaciones normales.

Para los rendimientos del petróleo Istmo

y los tres horizontes

de predicción, el modelo CGARCH

asimétrico basado en la distribución normal parecen ser las especificación más

apropiada para predecir la volatilidad fuera de la muestra bajo

los criterios QLIKE y MAE, porque

sólo en 7 casos el

modelo benchmark presentan el mismo poder predictivo con respecto a los modelos

predictivos comparados (GARCH estándar, GJR, APARCH,

CGARCH basado en la distribución normal y GJR y CGARCH basado en la distribución de Laplace). En tanto que bajo el criterio MSE el poder predictivo

superior del modelo

CGARCH con innovaciones de Laplace es sólo alcanzado

sobre los modelos

EGARCH y APARCH bajo los diferentes supuestos distribucionales y horizonte

de 1 día. No obstante,

los resultados del estadístico DM señalan que el modelo

CGARCH con innovaciones normales

proporciona predicción óptima idéntica bajo el criterio SME y horizonte de 20 días, aunque cabe resaltar que su

desempeño sólo es superior a 5 modelos

de volatilidad bajo el criterio

MAE.

Los resultados del presente

estudio muestran la importancia de considerar los efectos de apalancamiento y la persistencia en el proceso de la predicción de la volatilidad condicional, porque a pesar de que la presencia de los efectos de asimetría de largo plazo reducen

el grado de persistencia en el componente de la volatilidad condicional de largo; sin embargo, sus consecuencias no distorsionan el poder predictivo del modelo CGARCH asimétrico, considerado empíricamente como el mejor modelo en términos del poder predictivo de la volatilidad

condicional en los rendimientos de los precios

del petróleo, debido

al hecho de que en 14 de 18 casos

(77.78%) es seleccionado como modelo benchmark para predecir la volatilidad fuera de la muestra y bajo las tres funciones de pérdidas.

Por otra parte, la relajación de los efectos

de apalancamiento en el modelo CGARCH puede alcanzar aún el poder predictivo superior en algunos casos,

en particular para la serie de los rendimientos del petróleo Istmo.

7. Conclusiones

Con el propósito de capturar los

efectos asimétricos temporales y

permanentes de los precios del petróleo

mexicano de exportación, así como predecir su volatilidad condicional este

trabajo aplica, con propósitos comparativos, las

distribuciones normal y de Laplace respecto

a cinco modelos de volatilidad que incluyen a los

modelos GARCH estándar, EGARCH, GJR, APARCH y CGARCH. La muestra

comprende los precios diarios

de los petróleos Maya e Istmo

para el período 1989 a 2012. La evidencia empírica indica que las series de los rendimientos de los

precios del petróleo, en particular el crudo Maya, presentan efectos de

apalancamiento permanentes con

signo negativo que incrementan

la volatilidad de corto plazo, mientras que el componente de la volatilidad de largo plazo no

es compensada por los choques

positivos. Los resultados

fuera de la muestra basados en la prueba estadística de Diebold-Mariano (1995) identifican empíricamente al modelo

CGARCH asimétrico como el mejor en términos de poder predictivo que los modelos

de volatilidad comparados, atribuido a que en 14 de 18 casos es

seleccionado como modelo

benchmark para predecir la volatilidad fuera de la muestra y bajo las tres funciones de pérdidas. El alcance del modelo

CGARCH en cierta medida es limitado para capturar la característica de asimetría; sin embargo

su poder predictivo superior aún se mantiene en algunos

casos, en particular en los rendimientos

del petróleo Istmo. De esta manera, los hallazgos

empíricos proporciona información más completa de la dinámica de la estructura de la volatilidad en periodos de crisis

financieras y episodios de tensiones geopolíticas a nivel internacional y del riesgo de los mercados

de energía de baja

calidad y alto contenido de azufre a consumidores,

inversionistas, reguladores y gobiernos, quienes

utilizan las predicciones de la volatilidad para mejorar la determinación de los requerimientos de capital a través

de las medidas valor en riesgo,

el diseño de estrategias de cobertura óptima

y la valuación de productos derivados sobre el activo

subyacente del petróleo

mexicano.

En cuanto a la política energética y de desarrollo de los

países exportadores de petróleo una

apropiada estimación de los efectos asimétricos negativos en

la volatilidad de corto plazo

puede contribuir a una

mejor formulación de políticas de cobertura para reducir la presión e incertidumbre de la volatilidad de los precios del petróleo en los mercados internacionales.

En el caso de México

un eficiente

control de la volatilidad petrolera puede redundar en una mejor política fiscal

y mantenimiento de la estabilidad en la economía

doméstica que permitan enfocar la política económica hacia un

desarrollo sostenido.

Cuadro 4. Resultados

de los estadísticos y pruebas de Diebold-Mariano para la predicción óptima de

la varianza condicional.

|

Panel

A: Petróleo Maya

|

|

|

1 día

|

5

días

|

20 días

|

|

|

QLIKE

|

DM

|

MSE

|

DM

|

MAE

|

DM

|

QLIKE

|

DM

|

MSE

|

DM

|

MAE

|

DM

|

QLIKE

|

DM

|

MSE

|

DM

|

MAE

|

DM

|

|

GARCH-N

|

2.638(9)

|

-2.56*

|

24.573(10)

|

-2.66*

|

8.788(6)

|

-4.89*

|

2.658(8)

|

-3.98*

|

15.099(11)

|

-1.71**

|

7.698(8)

|

-2.02**

|

2.742(6)

|

-1.85**

|

20.448(7)

|

-0.94

|

8.876(7)

|

-2.62*

|

|

EGARCH-N

|

2.642(10)

|

-3.48*

|

24.483(7)

|

-2.73*

|

8.848(8)

|

-4.81*

|

2.655(7)

|

-5.17*

|

14.670(2)

|

-1.53

|

7.551(4)

|

-2.39*

|

2.705(3)

|

-0.10

|

20.198(3)

|

-0.82

|

8.745(2)

|

-1.40

|

|

GJR-N

|

2.633(8)

|

-2.62*

|

24.426(6)

|

-2.30**

|

8.741(5)

|

-4.99*

|

2.647(5)

|

-3.65*

|

15.052(8)

|

-1.82**

|

7.634(6)

|

-1.74**

|

2.762(10)

|

-3.06*

|

20.608(8)

|

-1.09

|

9.199(9)

|

-2.42*

|

|

APARCH-N

|

2.320(5)

|

-5.56*

|

24.686(12)

|

-3.08*

|

8.915(9)

|

-3.62*

|

2.654(6)

|

-4.91*

|

14.701(3)

|

-1.37

|

7.588(5)

|

-2.52*

|

2.759(9)

|

-3.63*

|

20.678(10)

|

-1.22

|

9.307(11)

|

-2.15**

|

|

CGARCH-N

|

2.598(4)

|

-4.18*

|

24.349(4)

|

-1.77**

|

8.590(3)

|

-1.69**

|

2.624(3)

|

-1.56

|

14.843(4)

|

-1.47

|

7.518(3)

|

-1.42

|

2.734(5)

|

-1.68**

|

20.404(6)

|

-0.89

|

8.787(4)

|

-2.07**

|

|

ACGARCH-N

|

2.560(1)

|

-

|

23.909(1)

|